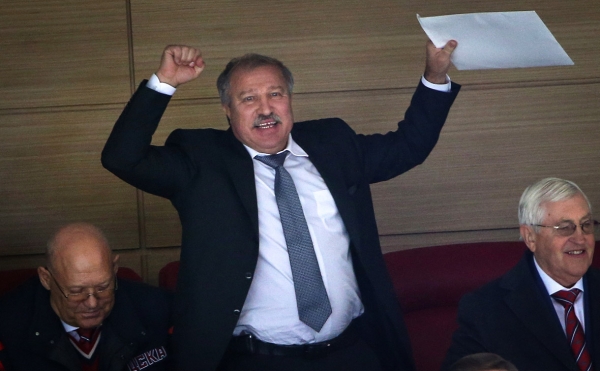

Эдуард Худайнатов (в центре)

(Фото: Валерий Шарифулин / ТАСС)

Новые кредиторы

Экс-глава «Роснефти», совладелец «Нефтегазхолдинга» Эдуард Худайнатов в конце прошлого года рефинансировал кредит, взятый у ВТБ в 2014 году, средства бизнесмену предоставил синдикат банков. Об этом РБК рассказали два знакомых Худайнатова и собеседник, знающий это от менеджера ВТБ.

Сумма кредита — около $4 млрд, писали «Ведомости» со ссылкой на источники и подтвердил источник РБК, близкий к Худайнатову. Условия новых кредитов более комфортны для бизнесмена, рассказал один из его знакомых.

Кредит был выдан иностранному офшору, пояснил источник РБК, близкий к «Нефтегазхолдингу». Из ежемесячных отчетов ВТБ (по форме 101), которые он отправляет в ЦБ, с 1 ноября 2018 года по 1 февраля 2019 года (они отражают данные за октябрь—январь) серьезного изменения кредитного портфеля не видно, отметил аналитик S&P Роман Рыбалкин. Но в декабре сумма кредитов нерезидентам в иностранной валюте на срок свыше трех лет (строчка 45 606) снизилась на $930 млн, до $14,55 млрд. Из отчетов следует, что в октябре 2018 года заемщики-нерезиденты погасили долгосрочные кредиты на $4,4 млрд, в ноябре — на $2 млрд, в декабре — примерно на $670 млн, а в январе 2019 года — еще на $1 млрд. Но в то же время банк выдавал кредиты на похожие суммы.

Какие банки рефинансировали кредит, собеседники РБК не говорят. С высокой долей вероятности этот кредит мог быть распределен среди крупнейших банков из топ-15, предположил аналитик рейтингового агентства АКРА Ирина Носова. В отчетности этих банков за последние четыре месяца, которую изучил РБК, нет существенных изменений. Сумма долгосрочных кредитов нерезидентам в декабре 2018 года увеличилась только у Газпромбанка — на $600 млн, до $3,2 млрд, и у «ФК Открытие» — с $1 млн до $286 млн.

Реклама на РБК www.adv.rbc.ru

Представители ВТБ, Сбербанка, Альфа-банка, Газпромбанка и Худайнатова отказались от комментариев. Raiffeisenbank (его российская «дочка» входит в топ-15) не участвовал в рефинансировании, сказал РБК его представитель. Представители Россельхозбанка, МКБ, «ФК Открытие», Росбанка, ВБРР, Промсвязьбанка, Совкомбанка, «Пересвета» и АБ «Россия», а также Unicredit пока не ответили на запросы РБК.

Валютный долг и девальвация

В 2012 году Худайнатов покинул пост президента «Роснефти», около года поработал в компании при новом руководителе — Игоре Сечине, а в августе 2013 года уволился, чтобы создать частную Независимую нефтегазовую компанию (ННК). Ее бизнес, вероятно, строился на кредиты, говорил «Коммерсанту» знакомый бизнесмена.

В 2014 году Худайнатов купил у семьи Мусы Бажаева свой самый дорогой актив — нефтяную Alliance Oil. В апреле 2014 года компании объединили активы в совместное предприятие, а через полгода Худайнатов выкупил долю партнера. На эту покупку давал деньги ВТБ. Какая структура получила заем, неизвестно. Это акционерный долг, заемщик — один из офшоров бизнесмена, рассказал собеседник РБК, близкий к «Нефтегазхолдингу» (так стала называться ННК летом 2017 года). Согласно отчетности ВТБ, в апреле 2014 года банк выдал кредиты юрлицам-нерезидентам почти на $4 млрд.

Через три месяца после покупки Alliance Oil стоимость нефти упала почти вдвое, до $57 за баррель, а рубль подешевел в полтора раза, до 54,5 руб. за доллар. Больше 60% долга Alliance Oil было номинировано в долларах, стоимость обслуживания увеличилась на четверть, а компания получала лишь 37% выручки в валюте. В такой ситуации Alliance Oil с чистым долгом $1,9 млрд и долговой нагрузкой 2,8 EBITDA (по данным компании) с трудом обслуживала займы. Кроме денежного потока, других существенных финансовых источников для обслуживания кредита ВТБ у Худайнатова не было, говорил источник, близкий к «Нефтегазхолдингу».

В последние годы Худайнатов продавал активы и просил господдержку для проектов ННК. В 2015 году он запрашивал 78 млрд руб. из ФНБ на крупный Пайяхский проект на Таймыре. В 2017 году ННК продала четыре актива НОВАТЭКу и «Роснефти». В конце 2017 года ВТБ, по информации «Ведомостей», разрешил Худайнатову два года не платить проценты и основную часть кредита на сумму $4 млрд, но банк это опровергал. Глава ВТБ Андрей Костин неоднократно говорил, что ННК обслуживает кредит.

Бизнес

Худайнатов пригласил BP в проект в Арктике на $5 млрд

В 2017 году Худайнатов учредил новые компании: угольную «Коулстар», газовую «Саратовгаздобыча», а также «Югорскую нефть», но данных о финансовом положении первых двух в СПАРК нет, а последняя в 2017 году показала убыток. Чистая долговая нагрузка Alliance Oil по итогам девяти месяцев 2018 года, по данным компании, возросла до 4,2 EBITDA, а по оценкам аналитика ING Егора Федорова — больше: она увеличилась с 2,9 EBITDA по итогам 2014 года до 5,5 EBITDA. В январе 2019-го Худайнатов снова попросил государство поддержать Пайяху и пригласил в проект инвестора — британскую BP.

Фото: Егор Алеев / ТАСС

Новый старый кредит

$4 млрд — большой кредит даже для ВТБ, отметил бывший менеджер крупного банка. Если по нему была предоставлена отсрочка по выплате основной части долга и недавно она подошла к концу, ВТБ пришлось бы реструктурировать кредит и в этом случае доначислить резервы. «Реструктуризация кредита в пользу заемщика, как правило, ведет к ухудшению категории качества», — напомнил Рыбалкин из S&P.

В случае рефинансирования кредиторы могут снова предоставить отсрочку на выплату основной части долга и другие льготные условия, ведь формально для них это новый кредит, сказал бывший банкир.

Чтобы синдицировать кредит такого размера, банкам нужно уложиться в норматив Н6 — выдать одному заемщику не больше 25% собственного капитала, напомнил аналитик Raiffeisenbank Денис Порывай. Но есть практика, когда некоторые банки обходят требование Н6, выдавая кредит управляющей инвесткомпании в качестве сделки РЕПО, а она дает деньги заемщику, сказал он.

Долговая нагрузка в 4,2 EBITDA считается высокой, но некоторые компании живут с нагрузкой и в 7–8 EBITDA, отметил аналитик АКРА Василий Танурков. По оценке Федорова, за год EBITDA Alliance Oil снизилась на 23%, до $311 млн. «Короткий долг ($611 млн по итогам третьего квартала 2018 года) лишь на 25% покрывается денежными средствами на счетах ($163 млн). Обычно такой долг должен покрываться денежными средствами минимум на 100%», — объяснил аналитик. Но у компании не должно было возникнуть проблем с рефинансированием долга — положительный свободный денежный поток на 30 сентября 2018 года составил $200 млн.

Худайнатов сможет обслуживать новый кредит на $4 млрд, но выплата долга будет отложена на несколько лет, вероятнее всего, до запуска промышленной добычи на Пайяхских нефтяных месторождениях с запасами свыше 160 млн т нефти на Таймыре (резервы — около 500 млн т нефти), прогнозирует Танурков. Пайяха — сложный по геологии проект, и для его разработки компании, безусловно, понадобится господдержка, отметил собеседник в компании — партнере «Нефтегазхолдинга». Государство может помочь «Нефтегазхолдингу» построить инфраструктуру и предоставить льготы на первом этапе разработки месторождений — это нормальная практика, считает Танурков.

Автор:

Алина Фадеева